Japan har varit sist i världen med en negativ styrränta, något som ändrades tidigare i veckan. Efter åtta år har nu Bank of Japan lämnat den negativa styrräntan bakom sig och en era i den penningpolitiska historien är förbi. Vad det betyder för ekonomin och marknaden skriver vår chefsstrateg Michael Livijn om!

Vill du få veckokommentaren skickad till din epost varje fredag? Klicka här

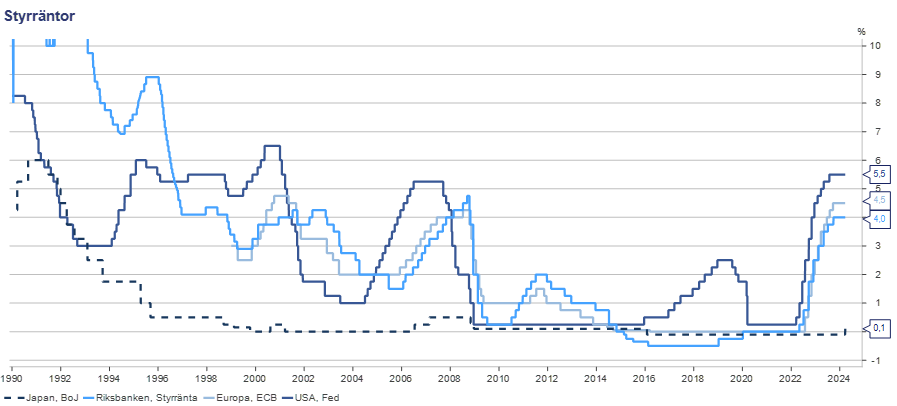

I ett tidigare veckobrev (läs mer här) tog jag upp det faktum att det tog 34 år(!) för den japanska börsen att slå sitt tidigare all-time-high, satt 1989. Det är ju inte alltid just Japan figurerar högst i det finansiella flödet, fast varför stanna bara vid en milstolpe? Den här veckan bjöd på ytterligare en Japan-nyhet, som i vanliga fall kanske hade flugit under radarn, för handen på hjärtat, hur nära följer du den japanska penningpolitiken? Näe, tänkte väl det! Vad som dock fick lite uppmärksamhet var att Bank of Japan lämnade en åtta år lång period med negativ styrränta och därmed blev den sista centralbanken att göra så. I ett vidare perspektiv är det intressant, för i min bok är det faktiskt en era som slutar med detta policybeslut, nämligen eran med obefintliga eller till och med negativa (styr)räntor och tillhörande okonventionell penningpolitik. Som vanligt säger en graf mer än tusen ord så vi börjar med att titta tillbaka lite på den globala penningpolitiken de senaste 30 åren:

Källa: Macrobond

Den skarpögde noterar att skalan är klippt vid tio procent och att Sveriges styrränta ser lite konstig ut fram till 1993, men det beror ju på de famösa 500 procent i styrränta som inträffade september 1992. Som också framgår tydligt var Bank of Japan tidigt ute med det som i dag kallas för nollräntepolitik (eller ZIRP, Zero Interest Rate Policy) i efterdyningarna av den bubbla som inte bara sänkte den japanska aktiemarknaden, utan även ekonomin. När jag läste nationalekonomi i mitten på 1990-talet hade vi Japan som ”case” eftersom landet avvek så mycket från vad som var legio inom nationalekonomisk teori. Jag kommer inte ihåg vilka slutsatser vi drog, men kan nästan garantera att de alla var fel, ingen hade nog tänkt sig ytterligare ~25 år av ZIRP!

Dock, tillbaka till eran. Här är det perioden efter finanskrisen 2008 som vi inte kommer ifrån, den står på alla sätt ut som en historisk anomali. Visst, det existerade positiva styrräntor även under denna tid, till exempel ECB:s episkt optimistiska höjningscykel under euro-krisen som slutade med Mario Draghis ”Whatever it takes” 2012 när reverseringen väl kom. Eller för den delen Feds cykel 2017 och framåt som också slutade i en tillbakagång till nya stimulanser och lägre räntor. Men på det stora hela dominerade nollräntepolitiken. Recessioner som har föranletts av finansiella kriser har historiskt tagit längre tid att hämta sig ifrån, och tillsammans med en fallande inflation under lång tid var faktiskt den stora rädslan under denna period den för deflation, därav ränteläget och de stora stimulanserna i form av kvantitativa lättnader (QE). För att återvända kort till Japan så var ”Japanscenariot” utbrett även innan finanskrisen, att en negativ spiral av låg/negativ tillväxt sänkte framtidsförväntningarna och därmed viljan att konsumera, vilket i sin tur innebar än lägre tillväxt och fallande priser som inte ens en nollränta rådde på. Varför köpa något idag om det är billigare imorgon? Denna rädsla var central, ingen ville bli det nya Japan.

Pandemin 2020 satte i gång en kedja av händelser som innebar en comeback för inflationen, och därmed också förutsättningar att lämna lågränteeran. Eller rättare sagt, världens centralbanker var tvungna att agera, oavsett hur ekonomin skulle reagera på högre räntor. Med facit i hand så har det nya ”normala” ränteläget inte blivit någon större katastrof för de flesta ekonomier. Därmed inte sagt att det har varit smärtfritt, dock bättre än befarat. Min uppfattning är klar; ett pris på pengar är nödvändigt för att allokeringen av kapital ska fungera, det är ju ett sätt att bedöma risk. Även om Japan har en bit kvar till normala räntenivåer innebar veckans räntebesked att vi (sannolikt) har lämnat eran med noll eller till och med negativ ränta. Med risk för att sticka ut hakan, jag längtar inte tillbaka!