Kinesiska aktier har kämpat i motvind det senaste året, och det sträcker sig längre tillbaka än så. När var startpunkten till det, och varför startade nedgången? Det skriver vår chefsstrateg Michael Livijn om, också om skillnaden om vi istället tittar på Kina i ett globalt aktieindex och resultatet hos investerare med global exponering.

Veckokommentaren fortsätter nedan.

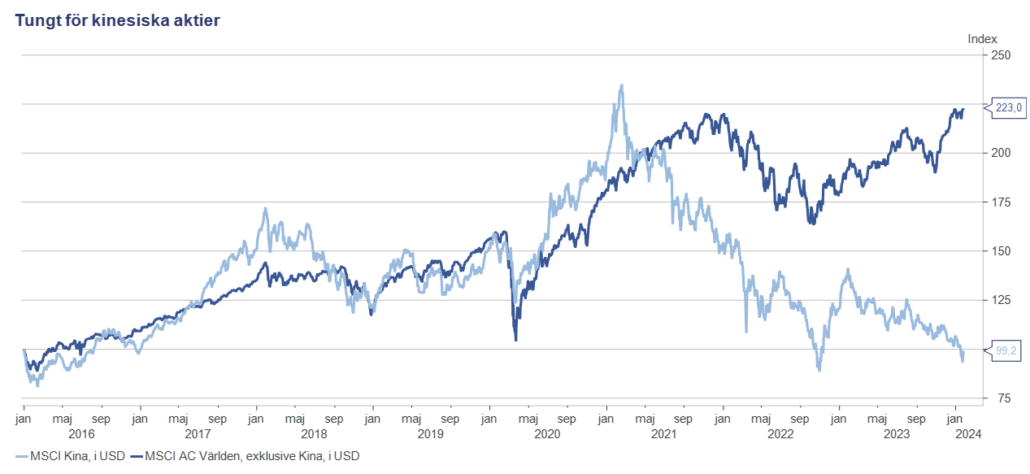

Om globala aktier hade ett fint avslut på förra året så var det andra tongångar på de kinesiska marknaderna. Även starten på året har rönt en hel del uppmärksamhet, så som ofta sker när någon marknad står på näsan. Och det kan man säga att Kina gjort, och inte bara i år:

Källa: Macrobond

Årets start ska alltså ses i ett lite längre perspektiv, där fallet började redan vid starten av 2021. Sedan den toppen har kinesiska aktier tappat nästan 60 procent, medan globala aktier är upp drygt 16 procent, båda mätt i USD. En nätt relativ skillnad på runt 75 procent. Vän av ordning ställer sig givetvis frågan vad i hela världen som ligger bakom detta? Som vanligt finns inga enkla svar, speciellt inte när det gäller Kina, men ett par faktorer har definitivt spelat in:

- Implosionen i fastighetssektorn. Att det byggts en del i Kina de senaste 20 åren är ingen nyhet, fast frågan är om modellen varit långsiktigt hållbar då en hel del skuldsättning är inblandat. Pandemin och till viss del högre räntor, samt inte minst ökade regleringar från myndigheternas sida (vad som på engelska kallas för ”crackdown”, eller nedslag) har gjort sektorn till ett ankare av rang för både ekonomin (den utgör nästan 20 procent av BNP) och för aktiemarknaderna.

- ”Crackdown” även på andra håll. Inte bara fastighetssektorn har fått nedslag, minns Alibaba-grundaren Jack Ma som efter vad som uppfattades som ett kritiskt tal (2020) mot myndigheterna ”försvann” i tre månader samtidigt som världens (dittills) största börsintroduktion, Alibabas finansdel Ant Financial, drogs tillbaka en(!) dag innan den skulle ske. Techsektorn i stort har fått utstå en hel del ”crackdown”, vilket avspeglat sig i aktiekurserna, liksom den betydligt mindre utbildningssektorn som i princip försvann från börserna under förra året.

- Ekonomin. Sedan pandemin började 2020 införde Kina nedstängningar lokalt, fast under 2022 blev de mer omfattande, vilket drabbade ekonomin på ett bredare plan. När de hävdes i slutet av 2022 var en huvudprediktionerna inför 2023 att Kina skulle komma tillbaka starkt, likt många västekonomier gjort året innan. Av detta blev det inte mycket, även om tillväxtmålet på fem procent troligen nåddes under förra året så var Kina årets makroekonomiska besvikelse.

- Geopolitik/politik. Konflikten Kina-Taiwan är en ständig friktion, liksom relationen med USA. En eventuell invasion av Taiwan, med Ukraina i färskt minne, skulle troligen innebära sanktioner och som i fallet Ryssland, frysta kinesiska tillgångar utomlands och motsvarande i Kina. ”Investerbarheten” i Kina har därmed minskat, framför allt hos västerländska investerare som flyttat stora belopp från landet. Det hänger delvis ihop med ovanstående ”crackdows”.

Frågan blir förstås ”och nu då”? För att använda ett slitet uttryck så är juryn definitivt ute i det här fallet. Värderingsmässigt har fallet inneburit att Kina handlas till rabatt, speciellt mot tillväxtmarknader i stort, och utdelningsmässigt står sig kinesiska aktier väl. Samtidigt har vi ovanstående orsaker (och säkert ett par till) som inte kommer att försvinna i närtid. Den debatten kanske inte hörs allra högst i Sverige, fast likt utvecklingen för kinesiska aktier är det viktigt att sätta också deras storlek i rätt perspektiv. För trots att Kina är världens andra största ekonomi är andelen Kina i ett globalt aktieindex (MSCI All Countries World, eller ACWI) en bit under tre procent, så det stora fallet har faktiskt inte fått några dramatiska konsekvenser för en investerare med global exponering. Här är en graf som visar AWCI med och utan Kina från toppen för kinesiska aktier i början av 2021:

Källa: Macrobond

Skillnaden över dessa tre år är alltså runt fyra procent, en negativ men inte fullt så negativ siffra som man kan få intryck av när man tittar enskilt på kinesiska aktier. Som vanligt har en brett diversifierad (aktie)portfölj sina fördelar, för även framöver kommer enskilda marknader globalt att ha riktigt negativa perioder.