”Magnificent Seven”, som främst består av amerikanska techjättar, spelade en stor roll i den amerikanska börsens uppgång förra året. Nu har Europa fått sin motsvarighet, ”The GRANOLAS”, med elva storbolag i olika sektorer. Men är det bra eller dåligt med koncentrationer i ett index, och vilken laguppställning ska du ha i din portfölj?

Vill du få veckokommentaren skickad till din epost varje fredag? Klicka här

Kärt barn har många namn och hela den biten, vid det här laget har begreppet ”Magnificent 7” fått så stor spridning att det nästan är allmängods för de som är intresserade av investeringar och marknaden. Akronymen används för att beskriva de sju megabolag inom teknologi och artificiell intelligens som dominerar både den amerikanska och därmed även den globala aktiemarknaden. Dock, finansindustrin är inte sämre än att dra ännu ett varv på akronymveven och Goldman Sachs har kommit upp med en motsvarighet för Europa, GRANOLAS*. Gruppen består av elva storbolag som tillsammans utgör runt 25 procent av det breda europeiska indexet Eurostoxx 600. Fler ”copycats” finns, fast de lämnar vi därhän idag.

Båda dessa akronymer representerar ett antal bolag som väger tungt i ett index, i fallet Mag 7 handlar det om runt 28 procent i S&P 500 och en hel del frågor har, fullt motiverat, rests om riskerna. Dels handlar det om själva vikten i sig, dels om framtida förväntningar. Ofta finns det ju en anledning till att ett bolag eller en sektor blir dominanta, och med det kommer ofta mer eller mindre realistiska förväntningar om framtida tillväxt/vinst, den så kallade momentum-effekten. Ju bredare spridd (framgångs)historien blir, desto fler köper in på den och risken här är att det blir mer spekulation än investering. Flockbeteendet kan vara mycket starkt på marknaden.

Koncentrationer i ett index (ett fåtal bolag eller en sektor) är dock inget ovanligt historiskt sett, och ofta är det en enskild sektor som dominerar. Ovan nämnda Goldman Sachs har tittat på den amerikanska marknaden sedan tidigt 1800-tal, och sedan dess har fyra faser dominerat; 1800 fram till ca 1850 utgjorde bank/fastighetssektorn mellan 50 och 100 procent(!) av index, därefter följde en period fram till ca 1920 då transportsektorn vägde mellan 30 och 70 procent av index. I ”modern tid”, vilket troligen är mer relevant, var det energi/material som var huvudsektorn med mellan 20 och 40 procent av index fram till slutet av 1970-talet, därefter har informationsteknologi/kommunikation abonnerat på förstaplatsen med en vikt på mellan 15 och drygt 30 procent. Vad gäller enskilda bolag är det sämre med äldre data, men sedan 1950-talet har det största bolaget vägt mellan 3 och 10 procent i indexet S&P 500. Andra exempel utanför USA skulle kunna vara det faktum att Japan 1989 vägde över 40 procent i ett världsindex (läs mer här) eller varför inte vårt eget Ericsson, som vid toppen av IT-bubblan år 2000 utgjorde runt 40 procent av Stockholmsbörsens index. Koncentrationer är inget nytt, möjligen akronymerna för att beskriva dem!

Vad som är mer intressant är förstås hur länge dessa dominanta bolag/sektorer kan bestå. Inget är bekant för evigt och historiskt gäller det även olika bolag och affärsidéer (Facit, Kodak och Nokia någon?). Dock, en klar skillnad med dagens tech/IT/AI-dominans jämfört med vid IT-hypen vid millennieskiftet är att bolagen i fråga gör stora vinster, så visst fundamentalt stöd finns där. Sedan har vi de framåtblickande förväntningarna, som för Mag 7 är ordentligt uppställda. Jag är knappast rätt person att uttala mig om de kan infrias, fast jag noterar att de hittills har mött och i vissa fall även överträffat dem. Återstår att se om de fortsätter att leverera.

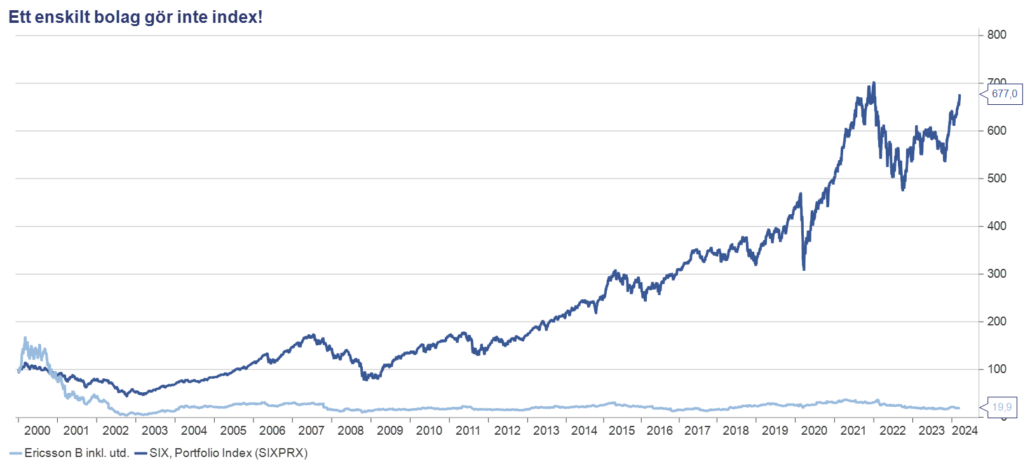

Finns det då något smart sätt att förhålla sig till detta fenomen utifrån ett portföljperspektiv? Egentligen inte, vinnarna (eller förlorarna) utkristalliseras först via backspegeln och att investera i ett enskilt/fåtal bolag man tror ska bli just vinnare är en egenskapad koncentrationsrisk som jag tycker man bör vara försiktig med. Koncentrationer i ett index är som vi sett inte helt ovanliga men det behöver inte betyda att indexet i sig är dödsdömt om det dominerande bolaget/sektorn skulle krascha. För att återvända till Sverige och Ericsson, så här har det sett ut sedan IT-bubblan small i mars år 2000:

Källa: Macrobond

Visst, perioden 2000-2003 var inte den bästa för svenska aktier, fast grafen visar ändå betydelsen av diversifiering trots att Ericsson var så dominant i index. Det här gäller förstås också för andra länder, regioner och till slut även för tillgångsslaget aktier, alltså ett globalt index. Som idag består av en hel del amerikanska megabolag. Ett sätt att diversifiera detta skulle kunna vara att både ha en global indexexponering och en/ett par aktiva globalfonder. De senare kommer ju via sin aktiva förvaltning att avvika mot index och därmed med största sannolikhet ha en avvikande andel i den största sektorn. Som vanligt gäller det att ha koll på de fonder man väljer, en aktiv förvaltning kan ju också innebära att andelen i den största sektorn är högre än index. Till syvende och sist tror jag inte att vi kommer att komma undan realiteten med olika koncentrationer i index, utan det handlar snarare om din tålighet inför tillgångsslaget aktier, alltså hur stor andel du ska ha i din portfölj totalt. Får du den rätt tål du troligen både koncentrationer och fyndiga akronymer!

*GSK, Roche, ASML, Nestlé, Novartis, Novo Nordisk, L’Oreal, LVMH, Astrazeneca, SAP, Sanofi