Formues chefsstrateg Michael Livijn pratar om oväntade bingobrickor och ett hittills krångligt marknadsår. Det pratas om negativa tolkningsföreträden och gruppen kontra individen. Är vi nära en vändning just nu, och när vänder det? Vilka historiska ledtrådar gräver Michael fram i jakten på svar – och kan vi luta oss mot dem?

Med största sannolikhet var det få som hade alla de händelser som spelat ut under året på sin bingobricka i slutet på 2021. Och det har hittills varit ett krångligt år ur ett marknadsperspektiv, det är få tillgångsslag som ligger på plus. Sommaren som sådan erbjöd en viss respit i form av en ordentlig uppgång för aktier samtidigt som räntorna föll tillbaka. Nu när hösten har gjort entré är det återigen kylslaget på marknaden, oron för ekonomin, energikrisen i Europa (och även i Sverige), ihållande inflation och effekterna av en stramare penningpolitik bidrar till ett mycket negativt nyhetsflöde. Faktum är att det är svårt att hitta några ”positivister” därute, det som på marknads-lingo brukar kallas ”negativt tolkningsföreträde” dominerar totalt. En högst personlig reflektion är att det är bra att åtminstone vara medveten om hur vi fungerar, både som enskilda individer, men också som grupp. Just nu har gruppen sprungit åt ena hållet, det negativa, och det är såklart svårt att värja sig mot kollektivet om man nu råkar ha en annan uppfattning än den rådande. Ett negativt tolkningsföreträde innebär i praktiken att varje ny informationsbit som påverkar marknaden ses som negativ, oavsett om den var bättre eller sämre än förväntat. Kom också ihåg att detta flockbeteende förstärker rörelserna på marknaden, i båda riktningarna.

I denna miljö är den brännande frågan enkel: när vänder det? När det kommer till det negativa tolkningsföreträdet är det åtminstone teoretiskt möjligt att säga att när ytterligare en dålig nyhet/datapunkt/drivkraft inte resulterar i en negativ prispåverkan, så är det nära en vändning. Problemet är förstås att det är omöjligt att veta när det sker eller vad det var som fick andraderivatan att vända uppåt igen. Marknadens humör går helt enkelt inte att kvantifiera. Man kan dock leta efter ledtrådar i historien, självklart med det förbehållet att ingen negativ period är den andra lik. ”History doesn’t repeat, but it rhymes” kläckte en gång Mark Twain ur sig. Den amerikanska investmentbanken Goldman Sachs har gjort just det och identifierat ett par hållpunkter för nedgångsperioder i aktiemarknaden (så kallade björnmarknader) och vad som driver en vändning:

- Till att börja med så identifierar man tre olika typer av björnmarknader; strukturella, cykliska och händelsedrivna. De två sistnämnda bottnar vanligtvis efter en nedgång på runt 30 procentenheter medan strukturella tenderar att vara än djupare. Finanskrisen 2008 till 2009 är ett exempel på en strukturell nedgång medan pandemin 2020 var händelsedriven. Med ett antal brasklappar sätter de årets nedgång i den cykliska kategorin, som innebär att den är en följd av svängningarna i ekonomin (som i år har bromsat in).

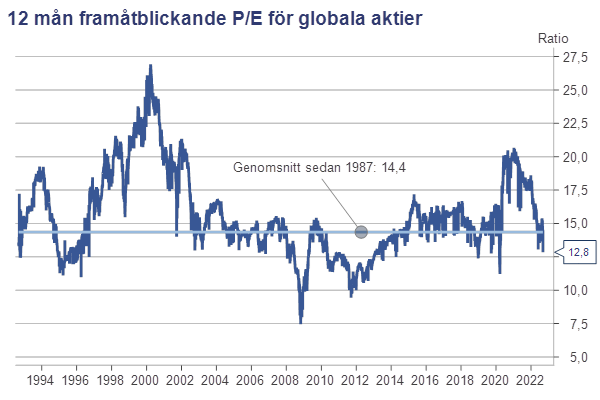

- En låg värdering är en nödvändig, men inte en tillräcklig, förutsättning. P/e-talet är en ganska trubbig indikator på kort sikt, men sträcker man ut perspektivet lite så förklarar det över 80 procent av avkastningen på en tioårshorisont (gäller det amerikanska indexet S&P 500). Tittar vi på globala aktier värderas de i nuläget en bit under sitt historiska snitt. Ingen låg värdering med andra ord, men allt annat lika innebär det bättre avkastningsförutsättningar än normalt på längre sikt:

Källa: Macrobond

- Bäst förutsättningar till vändning och hög avkastning finns när ekonomin är svag men förbättras. Generellt sker en vändning när de ekonomiska indikatorerna är svaga (lågkonjunktur) men visar tecken på att stiga. Återigen är det riktning (andraderivatan) som väger tyngre än nivå, marknaden är ju framåtblickande till sin natur. Använder vi det amerikanska inköpschefsindexet ISM som temperaturmätare på ekonomin så har det en bit kvar till de nivåer där tidigare vändningar skett:

Källa: Macrobond

- Inflationen, ränteläget och förväntningarna på centralbankerna spelar in. Här rör det sig om flera samverkande faktorer. Förhoppningar om en mindre stram penningpolitik signalerar att både inflation och räntor är på väg ned, vilket i sin tur ger förutsättningar för ekonomin att återhämta sig på nytt. I nuläget är denna bild relativt grumlig, det råder osäkerhet kring när inflationen (och med den, räntorna) kan tänkas vända ned, varför förväntningarna på centralbankerna är den drivande faktorn för marknaden i denna trio just nu. Sommarens jojo-marknader kan till stor del förklaras utifrån detta.

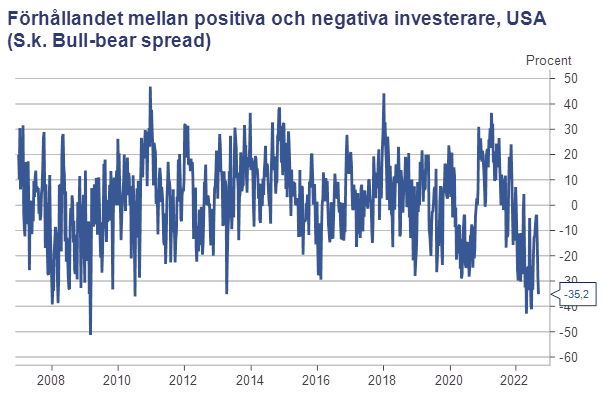

- Utbredd pessimism är ofta en positiv drivkraft. Fast likt de övriga hållpunkterna finns ingen given nivå där det går att säga att vändningen ska ske. Marknadens humör, eller sentimentet, är som ovan antytts svårt att sätta en siffra på. Just nu dominerar pessimismen, men med tanke på osäkerheten kring inflationen, ekonomin och centralbankernas agerande kan den fortsätta:

Källa: Macrobond

Gott om enkla svar är det med andra ord ont om. Samtidigt har också en hel del på den negativa sidan prisats in i och med årets utveckling på de globala marknaderna. Förutsätter vi att marknaden är effektiv så reflekteras dagens situation, och möjliga scenarier vi kan bygga på den information som är tillgänglig, i kurserna. Som vanligt vet vi dock inte vad som kommer att hända om en dag, en vecka eller en månad eller hur ny information kommer att tolkas av marknaden. Ovanstående indikatorer ger som sagt en blandad bild och sannolikheten att det blir en ”spännande” höst får väl sägas vara hyggligt hög. Slutligen: det enda jag är övertygad om är att det kommer att vända. Jag kan bara inte säga exakt när!