Att förutspå framtiden på marknaden är ett drömscenario för många och det finns flera investeringsmodeller som tar sig ann uppdraget. Men vad händer när en av dessa modeller möter verkligheten och det som är mest centralt just nu? Det skriver vår chefsstrateg Michael Livijn om!

Veckokommentaren fortsätter nedan.

Businessen att förutspå framtiden har genom alla tider upplevt en konstant (och periodvis, ökande) efterfrågan, för behovet att få veta hur den kommer att spela ut är nästan omättligt. I grunden antar jag att det handlar om någon sorts trygghetsreflex, det är ju onekligen lättare att förhålla sig till det okända om du vet om det. Livet blir liksom… enklare om du vet vad som ska hända. Historiskt har marknaden för siare alltid visat tillväxt men faktum kvarstår; det är förbaskat svårt att spå framtiden.

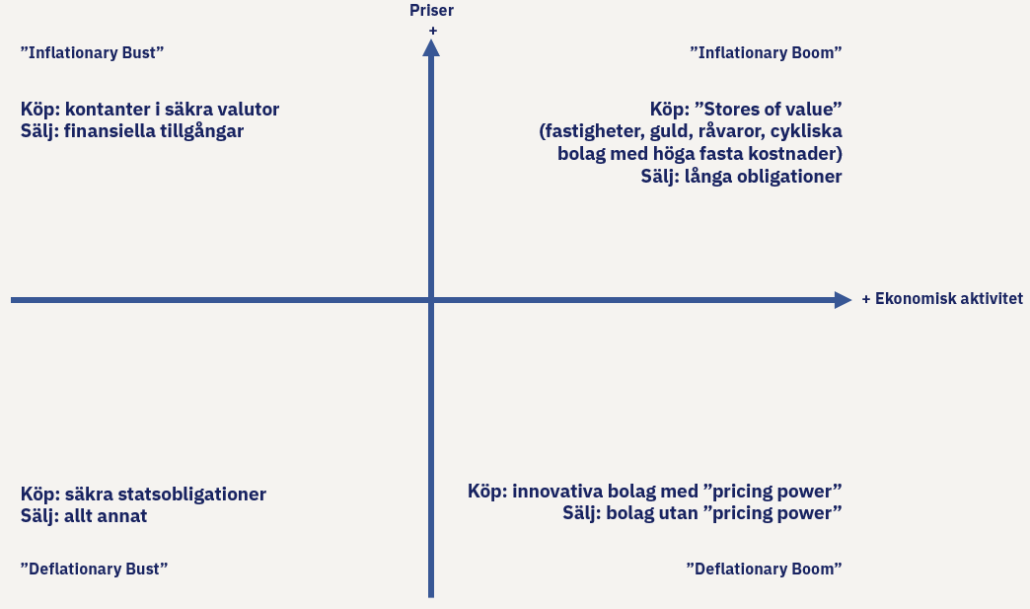

När det kommer till investeringar finns det definitivt en uppsida om du vet vad som ska hända på marknaderna, du kommer allt annat lika att få en avkastning långt högre än de som inte vet. Många har försökt, få har dock lyckats och marknadshistorien har kvaddat ett oändligt antal drömmar och förhoppningar. Fast tänk om det fanns en modell som kunde förutspå framtiden? Som kunde skingra den täta dimma som ständigt verkar svepa in marknaderna? Kul att ni frågar! För (investerings)modeller går det tretton på dussinet av, den ena mer avancerad än den andra. En av mina favoriter är en modell av Charles Gave, grundare av analyshuset Gavekal, som han började använda i mitten av 1970-talet. I all sin enkelhet har den bara två parametrar, priser och ekonomisk aktivitet, i vardagligt tal inflation och tillväxt. Eftersom de kan röra sig upp och ned får man en kvadrant med fyra områden där kombinationer av de två parametrarna representeras, vi kan kalla varje ”box” för en marknadsregim. Jag har lagt in de tillgångar som historiskt presterat bäst i varje regim:

Hoppla, marknaderna förklarade i fyra regimer och vad man ska äga under respektive regim. Enkelt, eller hur? Sen var det den lilla detaljen att försök bestämma var i kvadranten vi befinner oss, och då kan ett första steg vara att titta på ett par centrala teman på marknaderna just nu:

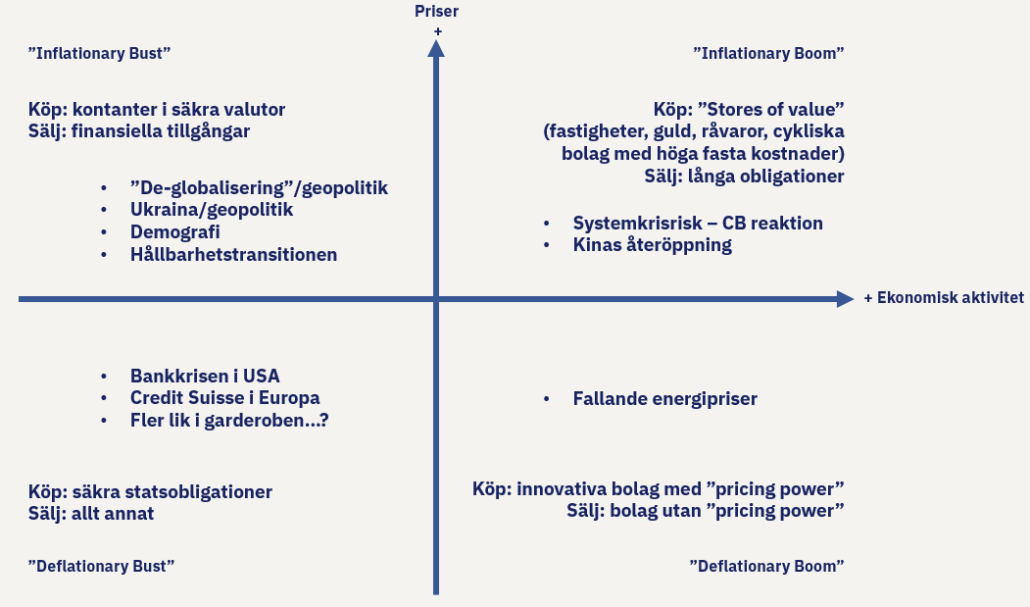

- Bankkrisen som skakat om på sistone: få saker signalerar ”deflationary bust” som banker som fallerar. Den ekonomiska aktiviteten faller brant, liksom priserna, när banksystemet och därmed kreditgivningen drar sig undan.

- Policy-sidan, det vill säga centralbanker och till viss del politiker, har dock aldrig legat på latsidan och reaktionen på ovan nämnda bankoro kom reptilsnabbt; räddningsaktioner, öppnade kreditkranar och garantier för att det finansiella systemet ska hålla. Mycket av de åtstramningar som präglade förra året vändes runt liksom marknadens förväntningar på kommande räntesänkningar. Den utvecklingen signalerar plötsligt ”inflationary boom”, lägre pris på pengar (ränta) och högre likviditet ger oftast en skjuts till tillväxten, och detta i en miljö som präglas av hög inflation. Dessutom kan vi lägga Kinas återöppning och därmed en acceleration i världens andra största ekonomi i denna box.

- Kriget i Ukraina och den komplicerade geopolitiska situationen, där friktionerna mellan framför allt USA och Kina på handelsområdet riskerar att leda till ekonomisk regionalisering, vilket driver upp priserna och hämmar tillväxten. Krig är i första hand ett lidande rent mänskligt, men driver också upp priser och tränger ut annan ekonomisk aktivitet. Västvärldens åldrande befolkning innebär en mindre potentiell arbetsstyrka i många länder, samtidigt som de allt fler äldre ska försörjas, något som på sikt sätter press på redan svaga offentliga finanser i många länder. Ovanstående faktorer hittar vi i boxen ”inflationary bust”, eller med ett mer populärt ord, ”stagflation”.

- Det är visserligen få drivkrafter som går att hitta i boxen ”deflationary boom”, alltså att priserna sjunker och tillväxten ökar/är hög, fast en skulle kunna vara årets fall i energipriserna. Oljan har fallit drygt fem procent i år och inkluderar vi övriga energislag är fallet runt åtta procent.

När en modell möter verkligheten blir det sällan helt friktionsfritt och för att sammanfatta det som rör sig på marknaden i nuläget; det är svårt att även i denna enkla modell säga med säkerhet i vilken box vi befinner oss. Plötsligt ser bilden ut så här:

Följdfrågan blir förstås vad du investerar i? Som vanligt finns inga enkla svar eftersom verkligheten ofta är mångfacetterad och mycket sällan svartvit, även med bara två parametrar och fyra möjliga utfall! Slutsatsen är naturligtvis att inget i framtiden är garanterat, och att de allra flesta portföljer gynnas av att inte lägga alla ägg i en box (eller motsvarande i valfri annan modell). Jag har sagt det förut, och jag kommer att säga det igen: diversifiering är den enda gratislunchen på marknaden, oavsett vilken box som står för notan!