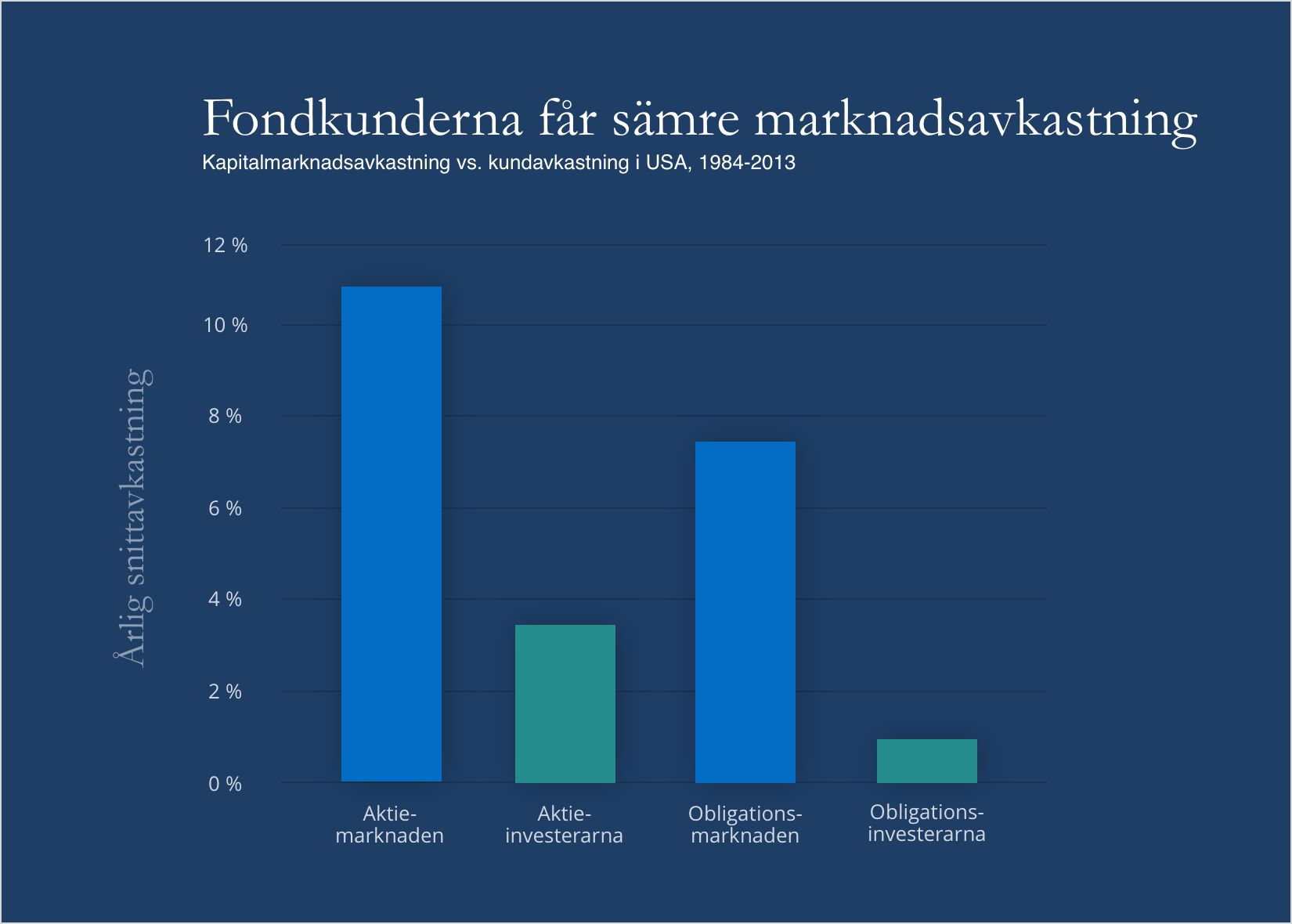

Det amerikanska finansanalysföretaget Dalbar har tittat på de resultat som en genomsnittlig amerikansk privatinvesterare på fondmarknaden har uppnått över tid. De senaste 30 åren har den årliga genomsnittliga avkastningen för sådana investerare varit knappt 4 procent. Under samma period har S&P500 – det viktigaste amerikanska aktiemarknadsindexet – ökat med över 11 procent per år.

Det innebär att en investerare som för 30 år sedan köpte in sig i en S&P500-indexfond (dvs. en fond bestående av ett genomsnitt av företagen i S&P500-indexet) och sedan lät det vara, skulle ha uppnått 11 procent årlig avkastning utan att göra någonting alls. Den genomsnittliga aktiva investeraren däremot, som försökte lyckas genom att titta på marknadens upp- och nedgångar, skulle i slutändan stå där med mindre än 4 procent avkastning per år. Detta framgår av figur 1, där det även framgår att ett liknande gap finns bland obligationsinvesterare.

Känslor och sentiment

Hur uppstår det här avkastningsgapet?

Det har mycket med känslor att göra, eller närmare bestämt det man i finanssammanhang kallar sentiment. I ordboken definieras ”sentiment” som ”emotionell uppfattning, humör, mening”. I finanssammanhang använder man sentiment när man pratar om vad investerare – både var för sig och i grupp – tror händer på marknaden just nu, och vart det är på väg. Vad säger media? Vad säger analytikerna? Vart pekar pilarna? Hur lång tid har det gått sedan det tidigare stora fallet på marknaderna?

Baserat på sådan information skapar vi oss en föreställning – ett sentiment – om marknadens riktning just nu, om risknivån, och så vidare. Detta sentiment utgör en central del av beslutsunderlaget för de allra flesta investerare.

Sentiment är emellertid främst resultatet av vårt mänskliga psyke, snarare än riktig förståelse för hur finansmarknaden beter sig. Ur ett evolutionärt perspektiv är våra kroppar och hjärnor fortfarande bäst lämpade för livet på savannen, i flockar med tiotals andra människor. Att förhålla oss till de globala finansmarknaderna däremot, där miljontals investerare, företag och statliga aktörer försöker förstå, motarbeta och samarbeta med varandra, är vi inte anpassade alls för.

Men vi gillar att tro det, att vi är rationella och beräknande, något som bara stämmer till en väldigt begränsad del. Det är här en stor del av problemet uppstår.

Oxar och björnar

Om du har hört finansmänniskor prata om ”bullish” och ”bearish” så handlar det egentligen om sentiment. Ett sentiment om en stigande marknad är ”bullish” medan en fallande kallas ”bearish”. Metaforen härstammar från djurens sätt att slåss – en tjur stångas uppåt med sin starka nacke och horn, medan björnen står på bakbenen och slår nedåt.

Varje vecka sedan 1987 har American Association of Individual Investors (AAII) genomfört en gallupundersökning bland sina medlemmar, där de helt enkelt frågar om de känner sig ”bullish” eller ”bearish” med tanke på aktiemarknadens utveckling de kommande sex månaderna. Figur 2 visar andelen som svarat att de är bullish (optimistiska).

Figur 2: Sentimentet bland medlemmarna i American Association of Individual Investors (AAII).

Figur 2: Sentimentet bland medlemmarna i American Association of Individual Investors (AAII).Det mest iögonfallande är hur starkt och frekvent sentimentet ändras, trots att det bara är löst relaterat till hur ekonomin (representerad av S&P500-indexet) utvecklar sig. Föreställ dig att linjen i figuren återspeglar en persons sinnesstämning. Hur skulle du karakterisera personen? Sentimentet är labilt, och går från optimism till pessimism inom loppet av bara några veckor eller månader.

En optimistisk investerare kommer vanligtvis att försöka öka sina investeringar på aktiemarknaden, i väntan på ytterligare tillväxt, medan en pessimist kommer att försöka ta ut sina pengar, för att spara dem till mer optimistiska tider.

Paradoxen

Men här kommer vi till den stora paradoxen: Beräkningarna visar nämligen att alla aktieavkastningar sedan 1987 kom från investeringar som gjordes medan andelen optimister var lägre än 65 procent. Det var med andra ord under de mer pessimistiska perioderna som det fanns pengar att tjäna, medan man under de optimistiska perioderna som bäst kunde hoppas på att gå plus minus noll.

Detta innebär att en rationell investerare bör agera tvärtemot vad sentimentet på marknaden säger – alltså köpa när man märker att marknaden är pessimistisk och sälja när den är mycket optimistisk.

Dessvärre menar många att de bara är de “dumma” investerarna, det vill säga oerfarna privatinvesterare, som går i sentimentfällan. Vi anser att det är oansvarigt att bagatellisera sentiment och avkastningsgapet på detta sätt, eftersom det finns statistik som visar att även proffsen gör sentimentbaserade investeringar på ungefär samma sätt som ”amatörerna”.

Rådgivningsbolaget Dalbar, som står bakom statistiken i Figur 1, har fokuserat på detta fenomen i över 20 år. De rekommenderar frekvent ett ”köp och underhåll”-tänk när det gäller fondinvesteringar; investera på lång sikt och sedan låta investeringarna vara relativt orörda, oberoende av snabbt förändrade sentiment och känslor. Som vi nämnde tidigare så har en sådan metod med fokus på S&P500-indexet gett en årlig avkastning på över 11 procent de senaste 30 åren.

Varför försvinner inte gapet då? Och varför pratar ingen i finansbranschen om detta?

Elefanten i rummet

En stor del av finansbranschen är courtage- och provisionsbaserad. Frekventa transaktioner är en av säljarens huvudsakliga inkomstkällor. Den här delen av finansbranschen har därför goda skäl att inte tala om gapet, utan tvärtom uppmuntra sina kunder till ett aktivt tillvägagångssätt, med syfte att ”slå” marknaden, alltså lyckas bättre än marknadsgenomsnittet.

Återigen påminner vi om att S&P500 – som i USA kan ses som marknadsgenomsnittet – ökade med över 11 procent per år under de senaste 30 åren, medan den genomsnittliga investeraren fick mindre än 4 procent i avkastning.

Bör den genomsnittliga investeraren då försöka slå marknaden? Och borde rådgivare uppmuntra till det?

Vi på Burenstam & Partners menar att svaret borde vara ett bestämt nej. För den genomsnittliga investeraren visar erfarenheten att det enkla är det bästa – långsiktiga och väl diversifierade investeringar.

Man förlorar lite av spänningen och de frekventa upp- och nedgångarna, men får bättre avkastning, vilket är det viktigaste för de allra flesta investerare.